OPTIMALISASI

STRATEGI PENGELOLAAN BANK

Suatu

Lembaga Keuangan seperti Bank memiliki tujuan untuk memperoleh laba demi

kelangsungan perusahaan nya. selain itu, bank juga merupakan penyedia dana

untuk pinjaman masyarakat. Oleh karena itu, sebuah bank harus memiliki dana

yang cukup.

Dalam

menjalankan perusahaan nya, Bank akan mengalami beberapa tantangan yang

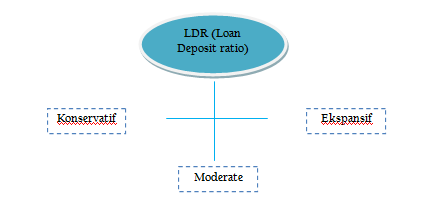

membutuhkan kebijakan yang tepat untuk mengatasinya. Berikut ada tiga kebijakan

bank:

1.

Konservatif

2.

Ekspansif

3.

Moderate

Alat

ukur bagi ketiga kebijakan ini adalah LDR (Loan Deposit Ratio) yang memiliki

fungsi sebagai prinsip hati-hati dan sebagai multiplier value of money. Pada

saat Bank harus mengambil kebijakan ekspansif, LDR dapat mencapai angka

maksimalnya yaitu 110%.

Bagi

Bank, profit atau laba dapat diperoleh dengan megurangi pendapatan dengan

capital:

Ada

dua metode untuk memperoleh laba ini, yaitu:

1.

Optimalisasi

: yaitu dengan menaikan revenue atau pendapatan dari sebuah bank. Cara menaikan

pendapatan:

-

Interest

Spread Income; dengan membuat bunga pnjaman lebih besar dari bunga tabugan.

-

Fee

based Income; jika bank memilih cara ini maka bank tersebut mengutamakan

deposit. Fee based ini merupakan jasa-jasa yang diberikan bank, seperti:

·

Klirirng

: penagihan warkat (berupa surat-surat berharga seperti cek, bilyet giro) yang

berasal dari dalam kota.

·

Valas

: mata uang asing yang digunakan untuk pembayaran.

·

Transfer

: jasa pengiriman uang lewat bank

·

Safe

Deposit Box : jasa pelayanan yang memberikan layanan penyewaan box atau kotak

pengaman tempat menyimpan surat-surat berharga atau barang-barang berharga

milik nasabah.

·

Inkaso

: penagihan warkat (berupa surat-surat berharga seperti cek, bilyet giro) yang

berasal dari dalam luar kota atau luar negeri.

·

Letter

of Credit dan Bill Giro : surat kredit yang diberikan kepada eksportir dan

importer yang digunakan untuk melakukan pembayaran atas transaksi ekspor impor

yang mereka lakukan.

Semua kegiatan fee based tersebut

akan sangat membutuhkan dana pihak ketiga. Namun dalam kenyataannya, pendanaan

pihak ketiga ini bergantung pada fasilitas dan kemudahan. Sehingga kemajuan

Teknologi Informasi sangat penting.

Dengan peningkatan revenue dari

metode optimalisasi ini, menyebabkan bank mengalami ekspansif di masyarakat,

dan akhirnya bank harus menaikkan modalnya, atau meningkatkan CAR nya. CAR atau

Capital Adequacy Ratio adalah rasio

permodalan yang menunjukkan kemampuan bank dalam menyediakan dana untuk

keperluan pengembangan usaha serta menampung kemungkinan risiko kerugian yang

diakibatkan dalam operasional bank. Semakin besar rasio tersebut akan semakin

baik posisi modal. Menurut Peraturan Bank Indonesia Nomor 10/15/PBI/2008 pasal

2 ayat 1 tercantum bank wajib menyediakan modal minimum sebesar 8% dari aset

tertimbang menurut resiko (ATMR), CAR adalah rasio yang memperlihatkan seberapa

besar jumlah seluruh aktiva bank yang mengandung resiko (kredit, penyertaan,

surat berharga, tagihan pada bank lain) ikut dibiayai dari modal sendiri

disamping memperoleh dana-dana dari sumber-sumber diluar bank.

2.

Efisiensi

: metode ini menggunakan cara mengurangi / menurunkan Capital. Caranya dengan:

-

Kegiatan

operasional

-

Human

Resources / human capital adalah tenaga kerja yang dianggap sebagai assets.

Yaitu tenaga kerja yang memiliki kemampuan yang jarang, keahlian khusus,

capabilitas yang tinggi serta sertifikasi yang berguna.

Efisiensi

human resources dapat dilakukan melalui teknologi informasi dan komunikasi.

Misalnya adalah mesin ATM. Mesin ini sangat efisien dalam mengurangi teller dan

melakukan banyak layanan secara efektif.

Dari metode diatas, dapat kita

katakan bahwa kemajuan Teknologi Informasi sangat berperan dan berguna bagi

kelancaran perekonomian, khususnya bank. Menurut teori Productivity Paradox,

penggunaan IT hanya pemborosan, kecuali bila digunakan di bidang yang akan

melayani masyarakat banyak.

LIKUIDITAS

Likuiditas merupakan suatu

kemampauan perusahaan membayar semua kewajiban finansial jangka pendek pada

saat jatuh tempo dengan menggunakan aktiva lancar yang tersedia. Likuiditas

tidak hanya berkenaan dengan keadaan keseluruhan keuangan perusahaan, tetapi

juga berkaitan dengan kemampuannya mengubah aktiva lancar tertentu menjadi uang

kas.

Dalam likuiditas isu yang dibahas

adalah:

1.

LDR

(Loan Deposit Ratio)

2.

LRR

(Legal Reserve Requirment) yang berasal dari:

-

Reserve

Requirment

-

Excess

Requirment

RR dan ER ini tergabung dalam

pencatatan Rekening Koran, dan keduanya harus saling optimal.

Ø

Ketika

rekening Koran pada BI dalam keadaan tinggi atau high, maka terjadi lah

Unloanable Fund. Keuntungannya, safe liquidity stock, namun walaupun capital

nya banyak tetep tidak bisa dipinjamkan karena tidak likuid.

Ø

Ketika

rekening Koran pada BI dalam keadaan rendah atau low, maka terjadi Loanable Fund.

Namun dalam keadaan ini safe liquid nya kurang sehingga apabila terjadi

unpredictable accident, bank tersebut akan sangat drop.

Untuk menanggulangi hal tersebut,

sekarang pemerintah telah menetapkan kebijakan baru yang disebut Risk

Management. Manajemen risiko adalah sebuah

pendekatan metodologi yang terstruktur dalam mengelola sesuatu yang berkaitan

dengan sebuah ancaman karena ketidak pastian. Ancaman yang dimaksud di sini

adalah akibat dari aktivitas individu / manusia. Aktivitas ini meliputi penilaian

risiko yang mengancam, pengembangan strategi untuk menanggulangi risiko dengan

pengelolaan sumberdaya yang ada.

Bank,

memiliki strategi-strategi tertentu untuk mengahadapi tantangan yang dialami.

Salah satu strateginya adalah, Corporate Communication. Yaitu strategi bank

untuk menguras “dompet” atau memancing rekening nasabah agar berputar.

Contohnya adalah melalui program-program kepedulian lingkungan, sumbangan bibit

tanaman, dompet duafa, dan sebagainya.

KONGLOMERASI

Konglomerasi

keuangan adalah suatu kelompok usaha yang dalam hal ini perusahaan induk dapat

berupa bank atau lembaga keuanganlain yang memiliki anak-anak perusahaan di

bidang lembaga keuangan pula, misalnya asuransi, multifinance, dan sekuritas.

Konglomerasi

keuangan harus diberikan pengawasan dengan tujuan untuk memantau serta mencegah potensi risiko

sistemik yang ditimbulkan oleh aktivitas anak perusahaan, terlebih terhadap

bank.

Pendekatan

yang dapat digunakan untuk mengatur konglomerasi keuangan:

1.

Melarang

2. Membatasi

3. Membebaskan

Ketiga

pendekatan ini masih dikaji oleh Otoritas Jasa Keuangan dan BI, sebab

konglomerasi dalam bidang keuangan masih jarang di Indonesia.

Berikut skema

untuk konglomerasi:

Keterangan

skema:

Siti

BANK memiliki banyak nasabah sebagian kecilnya yaitu PT. X yang bergerak dibidang Leasing., dan SENTRA

Company. Kedua perusahaan ini saling

bekerja sama dan menabung serta berinvestasi di Bank yang sama. Siti BANK akan

memberikan jaminan atau uang duka kepada nasabah nya yang meninggal dunia

sebagai promosi agar banyak orang menabung di perusahaan nya.

Menindaklanjuti

kebijakan ini, Pihak Bank tetap tdak ingin rugi apabila ada nasabah nya yang

meninggal. Oleh karena itu pihak bank menjalin kerjasama dengan PT. XYZ yang

notabene adalah perusahaan asuransi. Dengan membayar sejumlah uang, maka pihak

asuransi akan menaggung uang duka sebesar 10 juta bagi nasabah Siti BANK yang

meninggal.

Dirasa

terlalu berat menanggung 10 juta per kematian, PT. XYZ mengajak PT. KL yang

juga perusahaan asuransi untuk bekerjasama dalam job ini. PT.XYZ menyanggupi

akan menanggung sebesar 20% dari transaksi ini (jadi PT.XYZ akan menerima premi

sebesar 2 juta). Lalu PT. KL menerima sisa persen untuk ditanggungnya. Ini disebut

dengan REASURANSI.

Masih

merasa kurang dana namun tidak ingin kehilangan lahan investasi, akhirnya PT.

KL mencari perusahaan yang mau bekerja sama dengan menanggung 60% dari

transaksi tersebut. Karena PT.KL hanya sanggup menanggung 20% dengan

pengembalian premi 2 juta sama seperti PT. XYZ.

Kemudian datanglah PT. OP yang menyanggupi akan menanggung 60% dari

transaksi tersebut, sehingga PT. OP akan mendapatkan premi sebesar 6 juta.

Kejadian ini disebut dengan RETROCESSI.

Lalu

PT. OP berfikir untuk mendapatkan dana secara cepat untuk modal transaksi

tersebut. Dia berfikir untuk masuk ke pasar modal atau pasar uang, dan mencari

negara mana yang sedang berkembang investasinya. Maka masuk lah ia ke negara

Indonesia melalui Bursa Efek Jakarta / Initial Public Offering. Namun di OPI

terdapat kebijakan bahwa investor asing tidak boleh membeli saham dari

perusahaan local lebih dari 30%. Oleh karena itu PT. OP yang merupakan induk

perusahaan dari PT. OK, PT. LO, dan PT. MO membeli saham melalui

perusahaan-perusahaan anaknya. PT. OK membeli saham sebesar 25%, PT. LO 20% dan

PT. MO sebesar 15%. Kemudian dijual kembali degan short selling untuk

mengharapkan Capital Gain dari penjualan saham tersebut.

Sementara

itu, Siti BANK juga melakukan transaksi di OPI dengan menjual saham dan

obligasi. Saat yang bersamaan, PT. OP melalui “anak-anaknnya” membeli saham dan

obligasi Siti BANK. Awalnya PT. OP melakukan short selling, namun lama kelamaan

ia menahan saham Siti BANK dan tidak ingin menjualnya. Hal ini menyebabkan PT.

OP menjadi salah satu investor atau pemilik dari sebagian besar saham Siti

BANK, yaitu 60%. Kepemilikan yang tinggi ini membuat PT. OP menjadi berpengaruh

di Siti BANK.

SUMBER: